こんにちは!BABYDOT(ベイビードット)編集部のmocoです。

「外貨(米ドル・豪ドル)で資産運用したほうがお得らしい・・・」そんな話を聞いたことがある人も多いと思います。

ただ、どんなメリットがあるのか、またデメリットは無いのかと気になりますよね。

今回は外貨建保険のメリット・デメリットについて詳しく解説します。

保険のメリット・デメリット

外貨建保険の大きな特徴を4つにまとめました!

- 海外の高い金利で運用できる

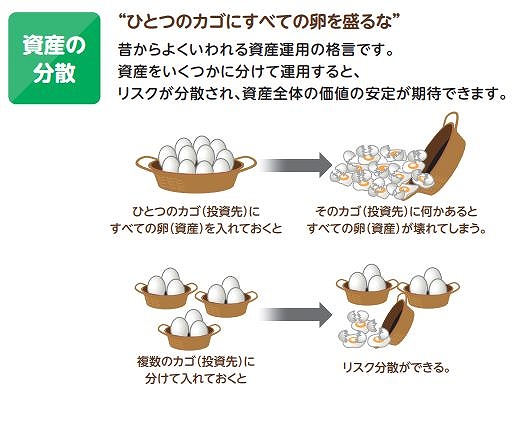

- 国内資産と海外資産でリスク分散できる

- 為替相場の変動リスクがある。

- 諸費用がかかる

①外貨建資産は、比較的日本よりも金利の高い、海外の金利を利用して運用するため、円建資産より高い成長率が期待できます。

②例えば、円安が進むと輸入品の値段が上がってしまうので、相対的に円建資産の価値が下がります。

そんなときでも、資産の一部を外貨建で持つことで、リスクを分散することができます。

③外貨建保険の場合、解約時や保険金受取時の為替相場によって、受け取り金額が変動します。

④円建と比較した場合、外貨の取り扱いによる費用などがかかることがあります。

外貨建なら海外の高い金利で資産運用できる!

日本の金利は超低金利。

銀行にお金を預けても、もらえる利息はスズメの涙。ATMで一回お金を引き出せば、手数料で利息分なんか一発で消えてしまします。

ただ、海外で運用するのであれば話は別です。

一時期と比べると下がったとはいえ、日本より高い金利を維持しています。

最低保証積立利率が1.5%!

ちなみに、マニュライフ生命の「こだわり個人年金 外貨建」なら、最低保障積立利率が年1.5%に設定されています!

国内と海外に資産を分散してリスクコントロール

外貨で資産を持つメリットは、リスクを分散することにあります。

たとえば、円安が進んで、輸入品の価格が上がったとします。

それまで100円で購入できていたものが、120円になるような場合です。

これは、相対的に円の価値が下がったと言えます。

そこで、資産の一部を外貨で持つことで、もし円安で円の価値が下がっても、相対的に外貨資産の価値が上がり、資産全体が目減りするリスクを低減できます。

為替相場の変動リスク

外貨建のデメリットの一つに、為替相場の変動リスクがあります。

一般的に外貨建保険は、保険料の支払いや、保険金・年金・解約したときに受け取れる解約返戻金の受け取りは外貨(米ドル・豪ドルなど)となります。

その時の為替相場により、保険料の支払金額や、保険金や解約返戻金の受け取り金額が変動します。

例えば、支払う保険料は毎月100ドル、保険金を1万ドルと設定した場合、為替相場によって以下のように金額が変化します。

- 1ドル90円 :保険料 9,000円、保険金 90万円

- 1ドル100円:保険料10,000円、保険金100万円

- 1ドル110円:保険料11,000円、保険金110万円

1ドル100円を基準にした場合、1ドル90円だと、10円安く1ドルと交換できるので、円が強く円高ドル安となります。

逆に1ドル110円の場合は、1ドルの価値が110円となり、10円多く払わないと交換できないため、円が弱く円安ドル高となります。

保険金・解約返戻金を受け取る際の為替レートによって、支払った保険料の円換算の総額と比べて、受け取る保険金などの円換算額が、上回る場合もあれば、下回る場合もあります。

これが「為替リスク」となります。

マニュライフ生命の「こだわり個人年金 外貨建」なら為替リスクを軽減できる?

マニュライフ生命の「こだわり個人年金 外貨建」は毎月一定額の「円」で、「外貨(米ドル・豪ドル)」を購入します。

毎月一定額を「円」で購入することの大きなメリットは、為替変動によるリスクを軽減できることです。

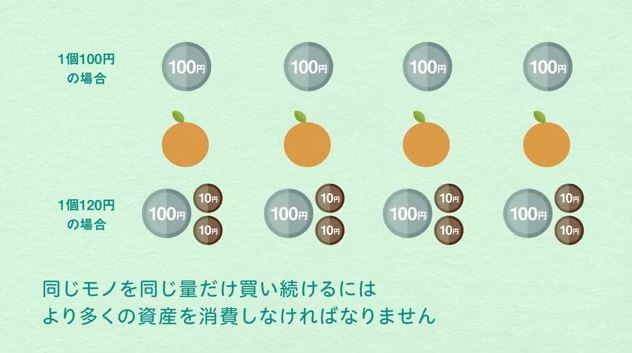

こういった手法を「ドルコスト平均法」と呼びます。

為替レートは、為替相場の変動に応じて常に変化しています。

そこで毎月一定額の「円」で「ドル」を購入することで、「円」が強いときは「ドル」を多く購入、「円」が弱いときは「ドル」を少なく購入します。

このような購入方法を長期間続けると、毎月の積立金額も一定で、為替の変動による影響が軽減され、安定した資産形成ができます。

解約時に戻るお金に調整がかかる?

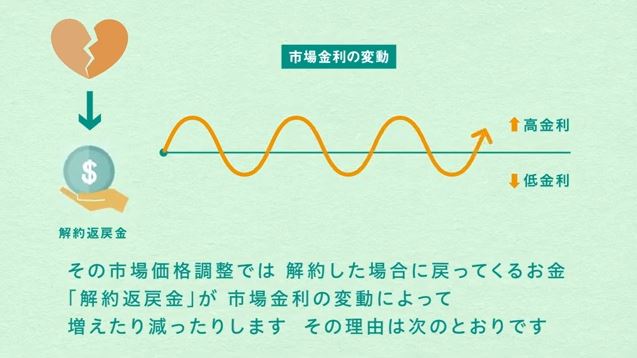

外貨建保険の中には「市場価格調整」という仕組みがあります。

いきなり「市場価格調整」と言われても何のことだかわかりませんよね。

外貨建保険では、受け取った保険料をもとにして、米ドル建なら、アメリカ国債、豪ドル建ならオーストラリア国債など、主にその通貨の国の債権で運用されます。

もし外貨建て保険が解約される場合、解約返戻金は運用されている債権を売却することでまかなわれます。

債権の売却価格は、そのときの市場金利の影響を受けて変動します。

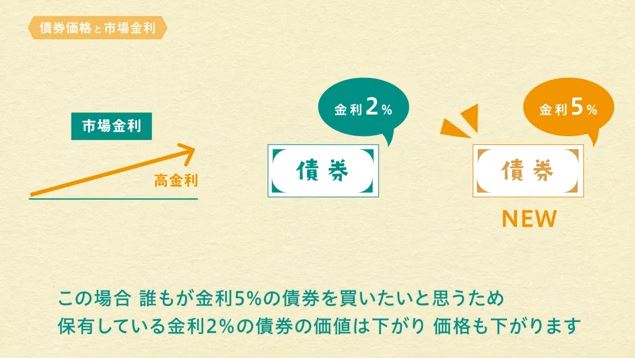

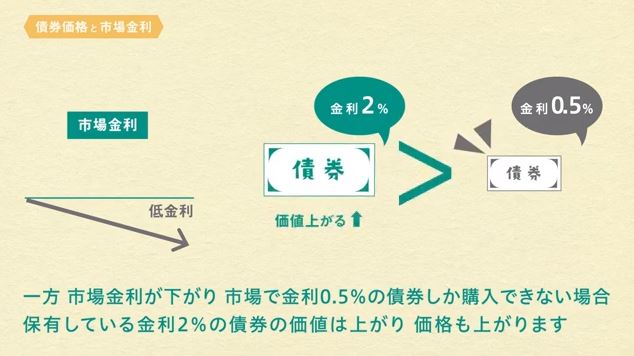

例えば、契約時に金利2%の債権を保有しているとします。

債権の売却時に、市場金利が上がって金利5%の債権が販売されていると、みんな金利5%の債権を欲しがるため、保有している金利2%の債権は人が下がり、価格が下がります。

逆に債権売却時の市場金利が下がって、金利0.5%の債権しか購入できない場合、金利2%の債権の人気は上がり、価格が上がります。

この債券価格の変動を、解約返戻金額に反映させる仕組みを、「市場価格調整」といいます。

外貨建保険を解約するタイミングは、よく考えないと損してしまいます。

まとめ

いかがでしたか?

今回は、外貨建保険のメリット・デメリットについて解説しました。

外貨建保険には、海外の高い金利で運用して将来の高いリターンが期待できることや、分散投資によるリスク軽減などのメリットがありました。

ただし、為替リスク、円建保険ではかからない諸費用、解約時の「市場価格調整」などデメリットもあります。

メリットとデメリットをしっかり理解して、賢く資産運用したいですね。

個人年金なら、マニュライフ生命の「こだわり個人年金 外貨建」がオススメ!

マニュライフ生命の「こだわり個人年金 外貨建」なら、年1.5%の最低保証積立利率が設定されていたり、ドルコスト平均法を利用して為替リスクを軽減することで、外貨建保険のデメリットを減らすことができオススメです。

最後まで読んでいただき、ありがとうございました。

FP監修者コメント

人生100年時代を見据えた老後資金として夫婦で2,000万円が必要との報告書を金融庁が作成し、昨年話題になりました。

高齢化社会での資産形成は先延ばしでは負担が増えてしまいます。早めに知識を得ることは大事なことになります。ファイナンシャルプランナー:佐藤景治プロフィール