こんにちは!ベイビーーズのmocoです。

一握りのお金持ちを除く、ワタシのような一般的な日本国民の老後の生活を支える年金。

ただ、年金といっても、国が運営・管理している強制加入の公的年金と、個人が自分の希望で加入する個人年金と、いろんな年金があります。

一体何が違うのでしょうか?今回は公的年金と私的年金それぞれの特徴について解説します。

公的年金って?

日本で生活していると、強制的に加入することになる公的年金。

給与所得者をやってると、給与明細で結構な金額が引かれているのを見て、ため息フ~な経験は誰でもあるはず。

ちなみに公的年金は「世代間扶養」といって、現役で働いている私達の収めた年金保険料は、親の世代の年金の支払いに使われます。

つまり、自分の両親の生活を支えているようなものです。そう考えると、親に生活資金を仕送りしていると考えれば安いもの・・・とも言えます。

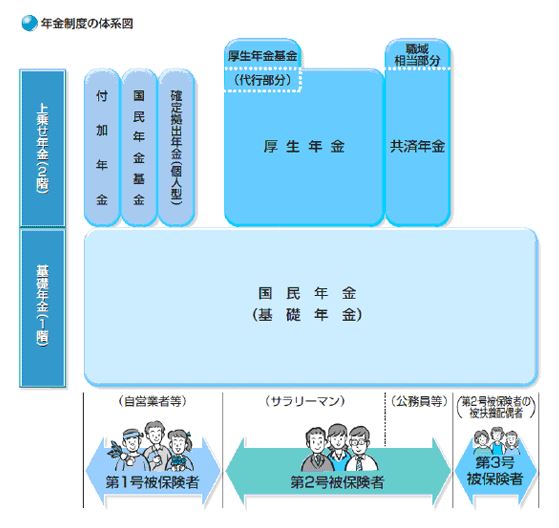

公的年金には3種類あります。

- 国民年金:日本国内に住む20歳以上60歳未満のすべての人

- 厚生年金:厚生年金保険が適用となる会社で働くすべての人

- 共済年金:公務員や私立学校の教職員

国民年金は日本国内に住んでいる20歳以上60歳未満はすべて加入します。

「え、私は厚生年金だけど・・・」と思っちゃう人もいるかもしれません。

実は厚生年金と共済年金は2階建て構造になっており、1階部分の国民年金に、2階部分の厚生年金、共済年金が上乗せになっているのです。

そのため、月々の年金保険料が、国民年金に比べて高くなっています。

一見すると国民年金の方が保険料が割安な印象を受けます。

ただ、厚生年金・共済年金の方が保険料が高い分、将来的にもらえる年金額も増える仕組みとなります。

ところで将来いくら貰えるの?

ところで公的年金、将来いくらぐらい貰えるのでしょうか?

厚生労働省が発表している、公的年金平均受給額は下記の様になっています。

- 自営業(国民年金):約5.1万円/月

- サラリーマン(厚生年金):約20.3万円/月

う~ん、自営業は定年が無いとはいえ、生活するにはかなり厳しい感じです。

サラリーマンなら、そこそこ貰えてますが、ゆとりのある老後とは言えませんね。

私的年金って?

私的年金とは、「公的年金だけじゃ老後資金が足りないよ~」といった人が、任意で加入する年金のことです。

保険会社や郵便局、銀行などが保険商品として、様々な私的年金として「個人年金」を取り扱っています。

他にも国民年金基金や、個人型確定拠出年金なんかも私的年金になります。

年金保険料を払い続けることで、公的年金同様に将来年金を受取る事ができます。

私的年金の特徴は

- 公的年金と合わせることで、老後資金を充実させることができる

- 加入するかは任意

- 年末調整・確定申告で税金の負担を軽減できる

年齢制限など条件はありますが、任意で、自分の支払い能力に応じて加入することができるのが特徴です。

加入期間が長いほど積立金額が増えて、将来もらえる年金額が増えるため、若いうちからの加入が有利です。

そんな私的年金の中でも、個人年金は種類も多く、自分のライフスタイルに合ったものを見つけやすいのでオススメです。

個人年金にはどんなものがあるの?

個人年金にはいろんな種類があります。将来どういったリターンを得たいかを考えて、選ぶことができます。

確定年金

確定年金は、年金の受取人の生死にかかわらず、一定期間にわたり年金を受け取ることができます。

もし途中で年金受取人が死んでしまった場合、遺族が年金を受取ることができます。

有期年金

年金の受取人が生存している限り、一定期間年金を受け取ることができます。

もし途中で年金受取人が死亡すると、年金の支払いが終了してしまいます。

亡くなった時期によっては、受け取った年金額が、払い込んだ金額より少なくなってしまします。

終身年金

年金の受取人が生きている限り、一生涯年金を受け取る事ができます。

生存している限り年金を受け取ることができるので、長寿リスクに対応できます。

ただ年金受取人が死亡してしまうと、年金の支払いが終了してしまします。

亡くなった時期によっては、受け取った年金額が、払い込んだ金額より少なくなってしまします。

年金原資の運用方法で将来の年金額が変わる

個人年金は、積み立て金額が同じでも、保険商品によって運用の方法が異なり、将来のリターンが変わってきます。

メリット・デメリットをよく見極めて、納得した上で選ぶことが大切です。

定額個人年金

契約時に決めた予定利率で運用する個人年金です。

メリット:予定利率が決まっているので、将来の年金原資が決まっており、元本割れのリスクが少ない

デメリット:予定利率が決まっているので、物価が上がってしまうリスクに対応できない

変額個人年金

年金原資を、投資信託などの金融商品等で運用し、高い運用効果を目指します。

つまり変額個人年金は、運用実績によって将来の年金額が変動します。

メリット:運用実績が良いと、将来もらえる年金額が増える

デメリット:運用実績が悪いと、払い込んだ金額より少なくなる可能性も・・・

外貨建て年金

外貨建て年金は、日本と比べて高い海外の金利で運用する年金保険です。高い運用実績が期待できます。

メリット:円建ての個人年金保険と比べて高い運用効果が期待できる

デメリット:為替リスクが有り、円高が進むと損失がでてしまう

最近、将来のリターンが期待できると話題の外貨建ての個人年金。

中でもおすすめなのは、マニュライフ生命の「こだわり個人年金 外貨建」です。

主な特徴は3つあります。

- 外貨で運用することで、海外の金利を活用して、高い運用成果を期待できる

- 毎月一定額の積立で、為替変動リスクに対応できる

- 毎月1万円から無理なく積立できる

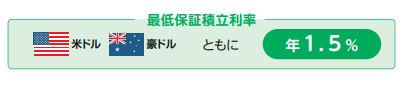

「こだわり個人年金 外貨建」は「米ドル」か「豪ドル」のどちらかを選んで、運用します。

ただ、海外の金利で運用すると、為替リスクが伴います。

そこで「こだわり個人年金 外貨建」は毎月一定額の「円」で「ドル」を購入することで、「ドル」が安いときは多く購入し、逆に高い場合は少なく購入します。

この購入方法なら、長期的に見て為替の変動の影響を、最小限に抑えることができます。

この手法を「ドルコスト平均法」といいます。

しかも「こだわり個人年金 外貨建」は、「米ドル」「豪ドル」ともに最低保証積立利率が1.5%に設定されているので安心です。

しかも「こだわり個人年金 外貨建」は、「米ドル」「豪ドル」ともに最低保証積立利率が1.5%に設定されているので安心です。

毎月1万円から無理なく積立ができるのも魅力。

若いときから個人年金を始めることで、それだけ長期間積立を行うことができ、断然有利です。

まとめ

いかがでしたか?

公的年金だけでは、老後の生活資金はちょっぴり心もとないものがありますよね。

私的年金で不足分をカバーすることで、ゆとりある老後資金を準備することができます。

長期間積み立てれば、より多くの年金原資を貯めることができるので、若いうちから始めることが大事です。

最後まで読んでいただき、ありがとうございました。

FP監修者コメント

人生100年時代を見据えた老後資金として夫婦で2,000万円が必要との報告書を金融庁が作成し、昨年話題になりました。

高齢化社会での資産形成は先延ばしでは負担が増えてしまいます。早めに知識を得ることは大事なことになります。ファイナンシャルプランナー:佐藤景治プロフィール